Рынок домашней мебели https://lideruslug.ru/sborka-mebeli вступил в стадию стагнации. В ближайшее время здесь не предвидится новых крупных игроков. Но обострение конкуренции в среднем и высшем ценовых сегментах определяет перемены внутри сложившейся структуры. Мебельщики перегруппировывают свой бизнес, выбирая в нем отдельные направления, увеличивают площади и выводят на рынок новые бренды.

эксперты

Ирина Горохова – директор мебельного центра «А2»

Андрей Ерофеев – директор салона «Мамаша Кураж»

Александр Каштанов – директор мебельной студии «Граффо»

Владимир Мирошник – директор салона немецкой мебели RAUMWELT

Андрей Мухин – заместитель директора компании «Фолис»

Роман Ропай – финансовый директор салона Shoo room — boo room

Ирина Сиротина – директор салона датской мебели BoСoncept

Алла Эбель – директор салона «День & Ночь»

почему

ритейлеры уходят в верхние ценовые сегменты

что удерживает

федералов от вступления в сектор премиум екатеринбургского рынка

как влияют

на рынок дизайнерские фирмы

стоит ли

развивать формат универсальной торговли бытовой мебелью

почему

снижается рентабельность продаж мебели для дома

На рынке домашней мебели сейчас около 300 игроков. По словам экспертов, после открытия ТЦ IKEA у ритейлеров, работающих в среднем и экономсегментах, продажи уменьшились. Мебельщики, ориентированные на импортные поставки продукции средней и высшей категорий, в основном сохранили объемы продаж на прежнем уровне, но им пришлось увеличить расходы на таможенные сборы, транспортировку товара, аренду помещений и персонал.

Конкуренция поднялась до премиум-сегмента

Если год назад ритейлеры особенно активно боролись за клиентов среднего класса, то теперь обостряется конкуренция и между игроками в сегменте премиум. «Количество обеспеченных екатеринбуржцев постепенно увеличивается. За год-два категория покупателей, которые могут позволить себе интерьеры высокого уровня знаменитых мировых марок, выросла с 5 до 10%», — констатирует Владимир Мирошник, директор салона немецкой мебели RAUMWELT. «В премиум-сегменте конкуренция очень жесткая и порой нецивилизованная. Несмотря на перенасыщенность рынка, в этот сектор периодически пытаются зайти новые игроки, цель которых — любой ценой получить у производителей бренды, представленные у ведущих екатеринбургских салонов, вложивших в продвижение массу усилий и средств, — говорит Алла Эбель, директор салона «День & Ночь». — Характерно, что федеральные игроки в премиум-сегмент нашего мебельного рынка не идут, поскольку вести это направление сложно: оно плохо поддается сетевому расширению, требует индивидуализации каждого проекта».

Особенность верхнего ценового сегмента еще и в том, что на него заметно влияют дизайнерские фирмы: многие клиенты выбирают мебель по совету дизайнера, который разрабатывает для них проект интерьера. А это приветствуют далеко не все премиум-игроки. Как считает Александр Каштанов, директор мебельной студии «Граффо», дизайнеры часто не предоставляют клиенту полной информации о предложении мебели того стиля и класса, которые предусмотрены в его интерьере. «Выбор в таких случаях может зависеть от закулисных отношений дизайнера с салоном, от суммы вознаграждения, которое он получает в мебельной компании. Были случаи, когда дизайнеры объявляли бойкот мебельным фирмам, что не могло не снизить объемы продаж», — сетует г-н Каштанов. Впрочем, со временем покупатель становится более грамотным и самостоятельным в выборе мебели. Если года два назад 70% клиентов делали покупки в «Граффо» по направлению от дизайнеров и лишь 30% — по своей инициативе, то теперь это соотношение изменилось: 40% продаж определяют предпочтения дизайнеров, а 60% студия осуществляет без посредничества последних. Достичь этого результата удалось, когда открыли новый салон, придали более статусный антураж выставочным залам и увеличили финансовые вложения в обучение собственных дизайнеров. Александр Каштанов: «Чтобы соответствовать премиум-клиенту, каждого из своих дизайнеров мы учим как минимум год. Обязательно отправляем его на мебельные выставки, например в Милан: наш специалист должен знать новейшие тенденции интерьерной моды и уметь дать покупателю компетентный совет».

Продажи в высшем ценовом сегменте определяют оборот не только брендовых магазинов, торгующих исключительно элитной мебелью, но и предприятий, которые предлагают продукцию от мидл- до премиум-уровня. В таких салонах продажи мебели средней ценовой категории обычно составляют большую часть сделок. Но доход от них вполне сопоставим с прибылью, которую приносят более редкие продажи в высшей ценовой категории. Андрей Мухин, заместитель директора компании «Фолис»: «Нас не беспокоит большое количество дизайнерских продаж — в наших магазинах их около 40%. Значительную часть покупателей салонам компании «Фолис» обеспечивают реклама и сарафанное радио. К примеру, в магазине массовых продаж «Мартин» (принадлежит «Фолис») дизайнерская доля вообще отсутствует».

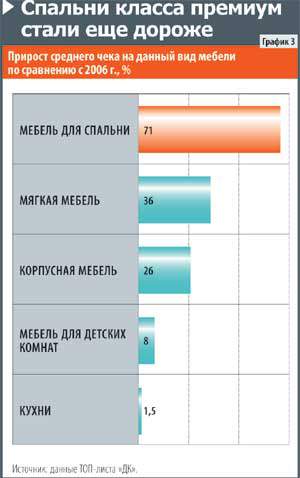

В то же время игроки все меньше делают ставку на универсальное предложение мебели, стараясь выделить конкретные сегменты по классу или по назначению (к примеру, только немецкая мебель класса средний плюс, только итальянская мебель высшего ценового сегмента, только обеденные или спальные зоны). По принципу узкой специализации организованы, в частности, салоны «Дом кухни», «Столы и стулья», «Все для сна», «Шкафы-купе», «Рапсодия» (плетеная мебель) и др. Насколько перспективны различные специальные направления, можно судить по уровню спроса. Как сообщила Надежда Клинова, начальник торгового отдела Комитета по товарному рынку администрации г. Екатеринбурга, чаще всего горожане покупают мягкую мебель — она составляет 29% спроса, немного меньше спрос на корпусную мебель — 22%, на кухонную — 18% и детскую — 8%.

Чтобы завоевать потребителей, мебельщики развивают систему дополнительных услуг. Г-н Мухин: «Хороший сервис — залог повторной покупки. В мидл-сегменте рынок стал жестче, вырос уровень общей культуры клиента. Раньше можно было заставить товаром старый Дом культуры — и считать прибыль. А теперь нужно делать удобную парковку, мебельную выставку компоновать по принципу готового интерьерного решения. Требуются не только продавцы, но и грамотные дизайнеры. Причем увеличиваются запросы персонала в зарплате, арендные ставки и потребности в выставочных площадях. Все это повышает затратную часть бизнеса». Игроки утверждают, что сегодня уже не получится компенсировать издержки, просто взвинтив цены. Конкуренты не позволят. Цены повышают постепенно. Да и то, по признанию мебельщиков, последние годы показывают, что процент удорожания сопоставим с инфляцией. Рентабельность продаж бытовой мебели падает. Покупатель же стал хорошо разбираться в том, за что он платит. «Сейчас что ни клиент — то менеджер. И скидку продавит, и по срокам подвинет, и сервисный пакет потребует раза в полтора больше полагающегося», — отмечает г-н Каштанов.

Мебельщики признаются, что им приходится скрупулезно изучать психологию человека, добившегося успеха. «Многие покупатели сами руководят тем или иным предприятием, учат свой персонал грамотно вести торговлю и отрицательно реагируют на применение к ним стандартных технологий продаж, — объясняет г-жа Эбель. — Поэтому мы стараемся действовать неназойливо. Допускаем даже возможность «перезаказа», хотя это требует от нас дополнительных затрат».

Экономкласс сдает позиции

Большинство ритейлеров сокращают предложение продукции экономкласса или совсем отказываются от работы в этом сегменте. На категорию мидл-класса стал ориентироваться ТЦ «Полтинник», который изначально позиционировал себя как магазин экономичной мебели. Ценовые сегменты средний и средний плюс представляет ТЦ «А2». «Мы постепенно ушли от экономсегмента и теперь отклоняем предложения потенциальных арендаторов, которые торгуют дешевой мебелью, — сообщила Ирина Горохова, директор мебельного центра «А2». — У нас было немало нареканий со стороны клиентов, которые приобретали продукцию низкой ценовой категории и вскоре убеждались в ее недолговечности. Сейчас население старается покупать мебель как минимум на пять-семь лет». В сегменте дешевой мебели расходы ритейлеров стали слишком велики, поскольку здесь необходимы вложения не только в складской запас товара, но и в корректировку производственных дефектов, а это процедура непростая и недешевая. Мебельщики, все еще работающие в экономклассе, затягивают пояса. Роман Ропай, финансовый директор салона Shoo room — boo room (торгует мебелью из Китая): «Наша компания не берется продавать продукцию экономкласса. Таможенные сборы и доставка из Китая мебели мидл-класса обходится примерно так же, как и экономмебели. Только в первом случае итоговая наценка будет минимальной, да и вообще мы рискуем привезти опилки. А во втором — качество останется хорошим и отпускная цена позволит заработать».

На возросшие запросы покупателей начинают реагировать и отечественные производители. По мнению экспертов, экономкласс сейчас плавно переходит в средний, в том числе потому, что многие российские фабрики повысили качество продукта. Раньше на местном рынке можно было предлагать экономичную мебель европейских марок, сегодня же эту категорию импортного товара вытеснили отечественные производители, такие как «Шатура», «Миасс-мебель». Теперь в Екатеринбурге сложно найти мебель, экономичную по меркам Европы. Если, допустим, итальянская и отечественная экономпродукция может быть одинакова по качеству, то по цене ее сопоставить уже невозможно. Г-н Мирошник: «Одно дело, когда вы везете из Европы партию товара за 200 тыс. евро, другое дело — за 10 тыс. евро. В результате таможенных сборов и затрат на транспорт стоимость экономичной мебели взлетает в разы — она становится абсолютно неконкурентоспособной на нашем рынке. На стоимости дорогого товара таможенные и транспортные накрутки сказываются гораздо меньше. Поэтому продавцы импортной мебели уходят если не в сегмент премиум, то в категорию твердых середняков».

Мебельщики укрупняют торговые площади

Прогнозы снижения арендной платы в екатеринбургских ТЦ пока не оправдались. К примеру, «А2», расположенный в Ботаническом районе, сохранил ее на прежнем уровне (от 650 руб. за кв. м) и изменять в ближайшее время не собирается, а центр «Галерея 11» за год повысил арендную плату не менее чем на 10% (в среднем 1 000 руб. за кв. м), как и другие ТЦ в центре города. Алла Эбель: «Стоимость аренды торговой недвижимости в Екатеринбурге выше, чем в Лондоне, где рынок более емкий. Поэтому к расширению площадей сейчас нужно относиться осторожно. Проведя маркетинговые исследования, мы увеличили свое торговое пространство в прошлом году и планируем приобрести площади в нынешнем — в одном из мебельных центров откроем совместный проект с зарубежным партнером, марка которого в столице Урала прежде не была известна».

Теперь в Екатеринбурге представляют новые проекты преимущественно те ритейлеры, которые утвердили свои позиции на местном рынке еще несколько лет назад. Как сообщает Комитет по товарному рынку, в 2007 г. открылось 34 объекта мебельной торговли, среди которых и бутики, арендующие площади в торговых центрах, и отдельные магазины. Это новая очередь ТЦ «Полтинник» (площадь 7,5 тыс. кв. м), магазин «Мебельщик» (500 кв. м), вторая очередь ТЦ «ЭМА» (2 тыс. кв. м), ТК «Сибирский трактъ» (4 тыс. кв. м), магазин «Импортные кухни» (300 кв. м), «Испанская мебель» (200 кв. м) и др. В августе этого года готовят к сдаче третью очередь ТЦ «Гулливер» площадью 10 тыс. кв. м.

Запуск новой очереди «Гулливера» на Сибирском тракте мебельщики очень ждали. К примеру, компания «Фолис» надеялась арендовать здесь одну из ключевых площадок. Но строительство здания затянулось, к тому же не прояснилась концепция будущего мебельного центра, так что ритейлеры не спешат занять его территорию. Г-н Ропай: «У нас был опыт сотрудничества с «Полтинником», но не очень результативный — посетителей там много, но это чаще не покупатели, а посетители. Хотели сесть в «Гулливере», но время идет, а его так и не построили. Сегодня мы бы пошли в ТЦ «ЭМА», однако новому арендатору сюда уже не попасть — площади заняты. Мы выстроили работу так, что пока нам достаточно собственного салона в центре города».

Впрочем, многие ритейлеры по-прежнему предпочитают отдельным магазинам площадки, арендованные в ТЦ. Такой формат торговли позволяет существенно сэкономить на раскрутке салона, поскольку его посещают не только целевые клиенты, но и те, кто приходит по рекламе соседних арендаторов. По словам игроков, Екатеринбург перенасыщен небольшими центрами, владельцы которых держатся за якорных арендаторов. Александр Каштанов: «Хотелось бы, чтобы у нас появились мегацентры мебели типа московских «Громада» и «Три кита», где посетитель сразу видит всю панораму современной мебели, предлагаемой в городе».

В большинстве ТЦ столицы Урала одни и те же фирмы арендуют площади. Именно поэтому, по мнению г-жи Гороховой, у покупателей мидл-класса становится популярным формат магазина у дома. При прочих равных условиях из всех ТЦ они предпочитают тот, который находится ближе к их месту проживания. Правда, у такого формата есть и минусы. «Несколько лет назад Ботанический район, на который мы работаем, интенсивно застраивался, население приобретало обстановку для новых квартир. Сейчас строительство завершилось, квартиры обставлены мебелью, купленной сравнительно недавно, и объемы продаж у наших арендаторов сократились, — признает Ирина Горохова. — Очередную волну потребительского спроса мы ожидаем, когда жители Ботаники начнут обновлять свои интерьеры».

Около 10% торговли домашней мебелью приходится на долю сетевых структур, в составе которых пять и более магазинов (например, «Миасские кухни», «Центромебель»). Развиваются сети, в составе которых пока только два-три магазина (МХМ, «Шатура», «Браво», N.Verto, «Царство мебели» и др.). Мебельщики намерены еще активнее укрупнять предприятия до масштабов сети. «Для отдельного магазина сейчас оптимальна площадь от 70 до 150 кв. м», — полагает Андрей Ерофеев, директор салона «Мамаша Кураж». В этом году в Екатеринбурге его компания запустит минимум две точки. Есть планы создания сети бренда BoConcept, который группа компаний «Фолис» впервые представила три года назад.

В цене — индивидуальные концепции

«Как бы ни был плотен мебельный рынок, на нем и сейчас можно найти незаполненные ниши, — признает Ирина Сиротина, директор салона датской мебели BoConcept. — Конечно, сделать это легче зарекомендовавшим себя ритейлерам, но не исключено появление новых игроков, которые начнут разрабатывать узкоспециализированные темы». Однако эксперты единодушны во мнении, что в ближайшие годы появления крупных участников рынка ожидать не приходится.

С уходом ритейлеров в верхние ценовые сегменты и обострением конкуренции на этом уровне более актуальными становятся индивидуальные концепции выставочных залов и организации продаж, а также расширение сопутствующих услуг — от замены поцарапанных или устаревших фасадов серийной мебели до реставрации антиквариата или обработки дорогих диванов спецсоставами, продлевающими срок их службы. Все это приводит к значительному увеличению расходов на развитие бизнеса. И все же ритейлеры, работающие в сегментах мидл и премиум, начинают действовать по принципу «быть непохожим на соседа, выделяться и гибко реагировать на изменения покупательского спроса». Такая установка представляет собой противовес грамотному, но серийному подходу к мебельному ритейлу транснационального игрока IKEA — последнего масштабного оператора, пришедшего на екатеринбургский рынок на этапе его насыщения.

Ориганал статьи на сайте «Делового квартала»

Источник: Источник

Благодарим за внимание к данной публикации!